联系电话:

0553-8398080

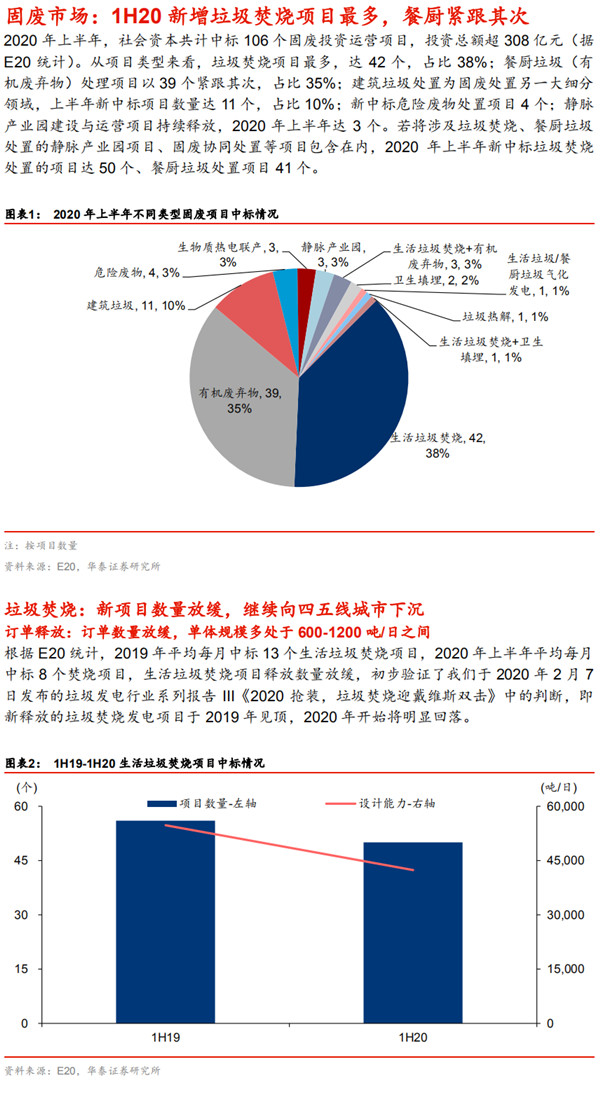

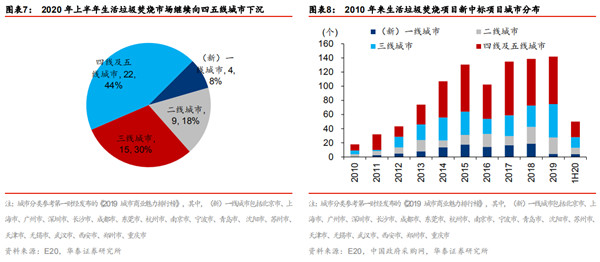

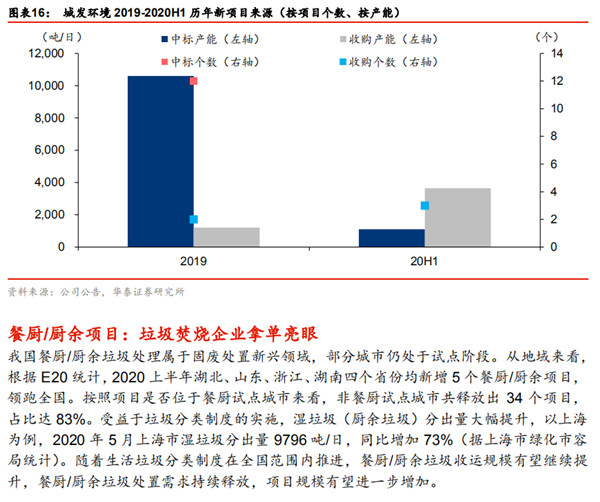

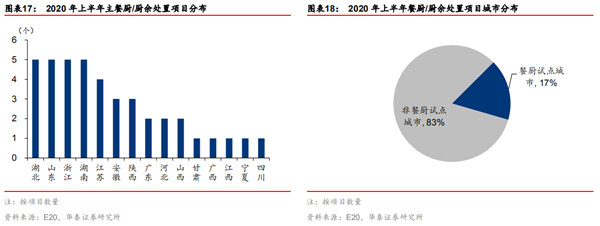

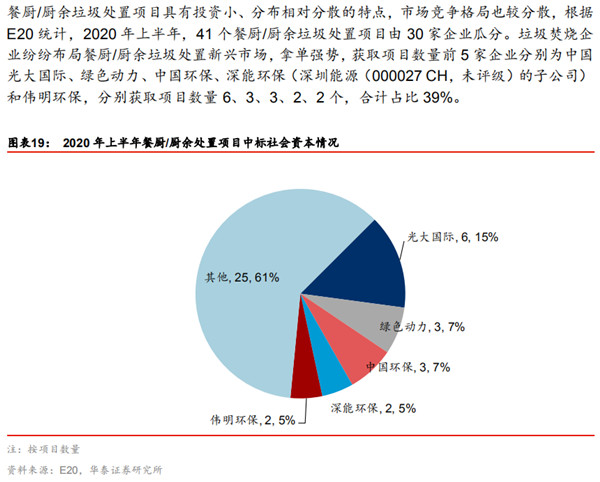

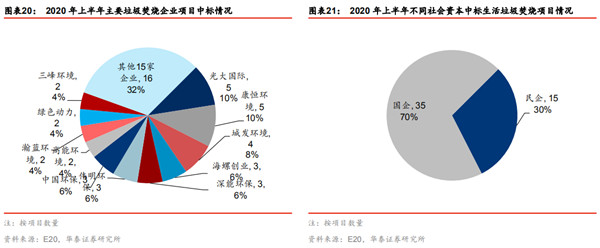

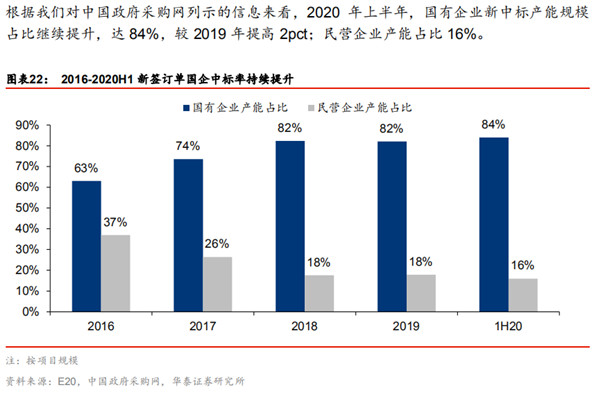

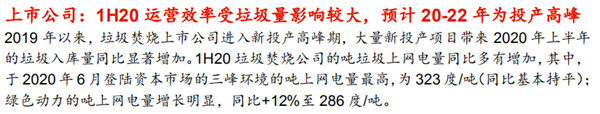

北极星固废网获悉,2020年上半年,固废市场中标项目集中于垃圾焚烧/餐厨垃圾处理两大细分领域,各新增项目42/39个,较2019年上半年同期相比,垃圾焚烧新增项目数量放缓。其中光大环境、康恒环境、城发环境中标项目数量居前三,河北/河南延续19年态势继续领跑。

疫情影响弱化+补贴新政出台,垃圾焚烧产能加速落地可期

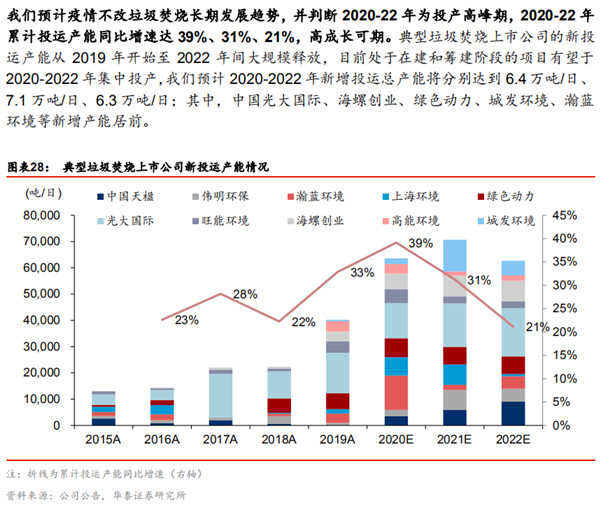

1H20固废市场中标项目集中于垃圾焚烧/餐厨垃圾处理两大细分领域,各新增项目42/39个,其中垃圾焚烧新增项目区域继续向四五线城市下沉,河北/河南延续19年态势继续领跑,分别新中标项目8/6个。存量垃圾焚烧项目运营效率受所处区域的垃圾量变化影响较大,疫情期间人口回流型地区垃圾焚烧产能利用率明显提升。我们预计疫情不改垃圾焚烧长期发展趋势,并判断20-22年为投产高峰,累计投运产能同比增速39%/31%/21%。

1H20垃圾焚烧新中标项目数量放缓,区域分布继续下沉

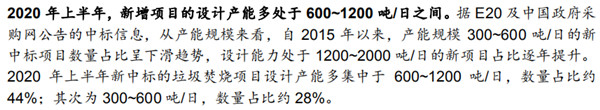

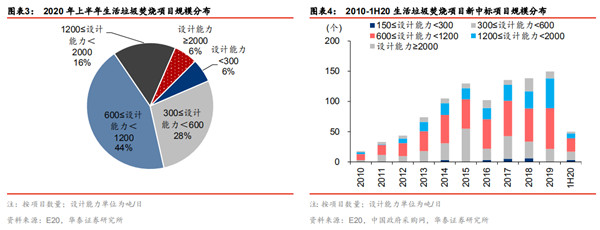

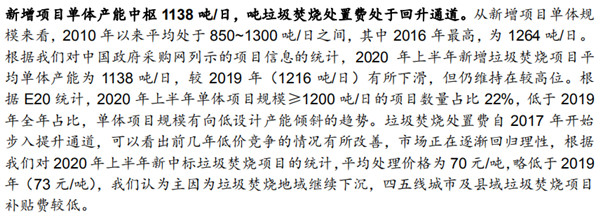

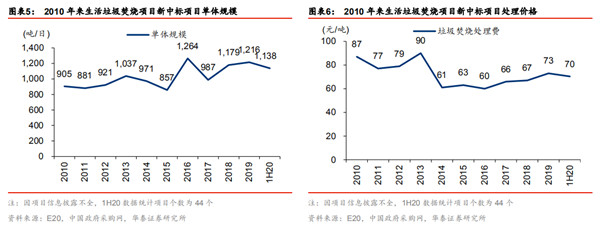

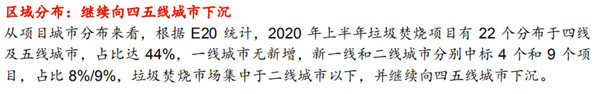

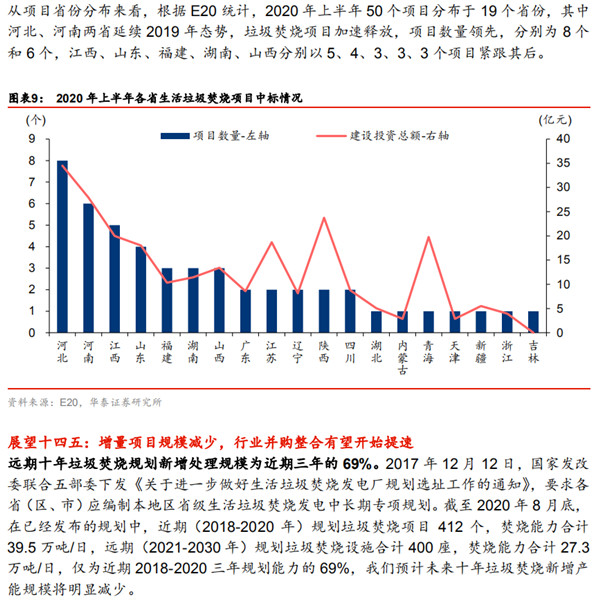

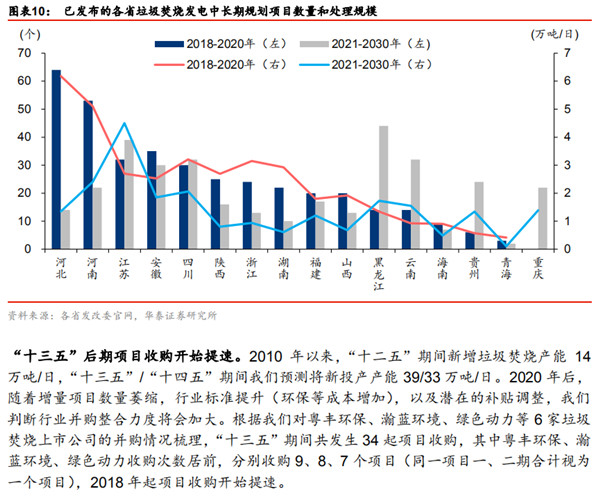

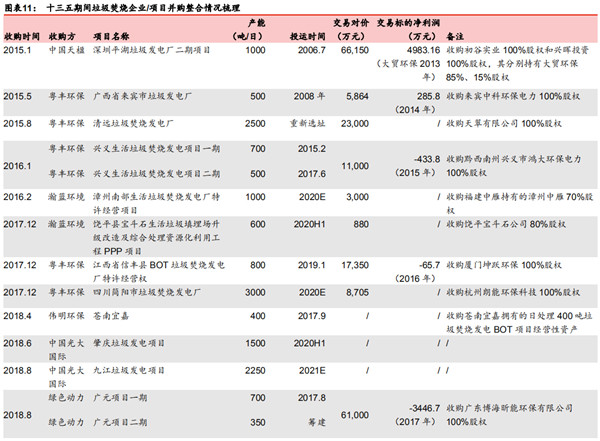

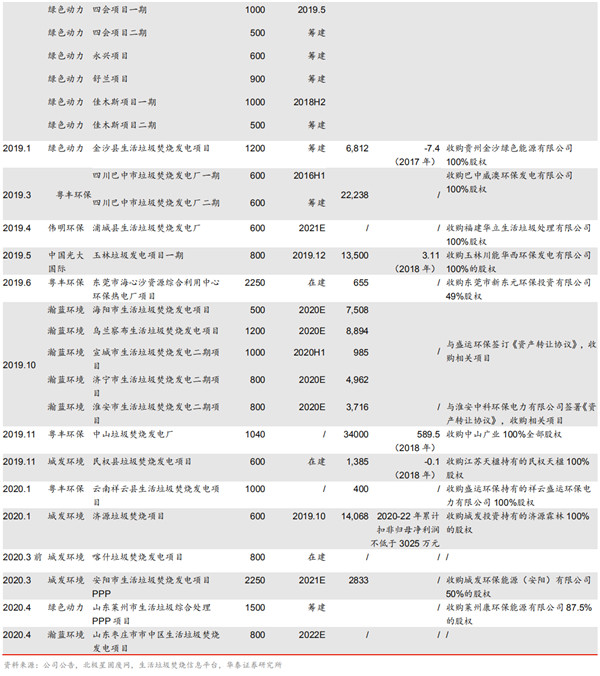

1H20社会资本共计中标106个固废投资运营项目,投资总额超308亿元(E20统计),其中垃圾焚烧项目数量最多,达42个(1H19:47个),垃圾焚烧新增项目数量放缓;餐厨项目以39个紧跟其次。据我们统计,1H20新中标垃圾焚烧项目单体产能中枢为1138t/d,较19年(1216t/d)有所降低;区域分布继续下沉,一线城市无新增,四五线城市新增项目数占比44%;从省份分部来看,河北/河南延续2019年态势继续领跑,1H20分别新中标项目8个/6个。据各省规划,远期21-30年十年垃圾焚烧新增处理规模合计为18-20年三年的69%,增量项目将明显减少,行业并购整合有望提速。

疫情不改垃圾焚烧长期发展趋势,预计20-22年为投产高峰

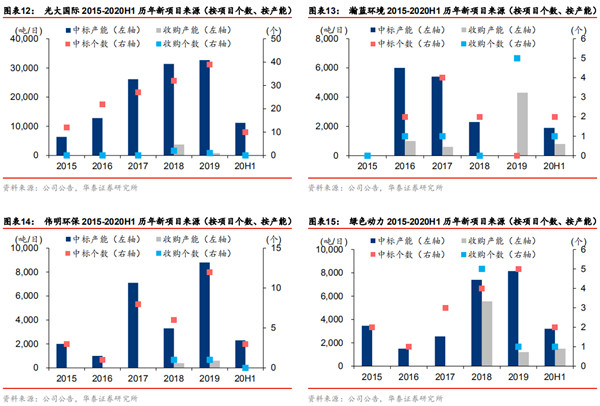

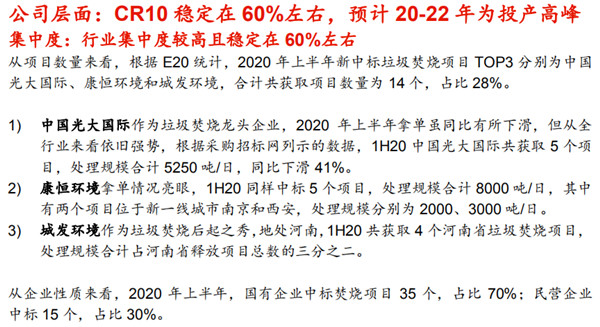

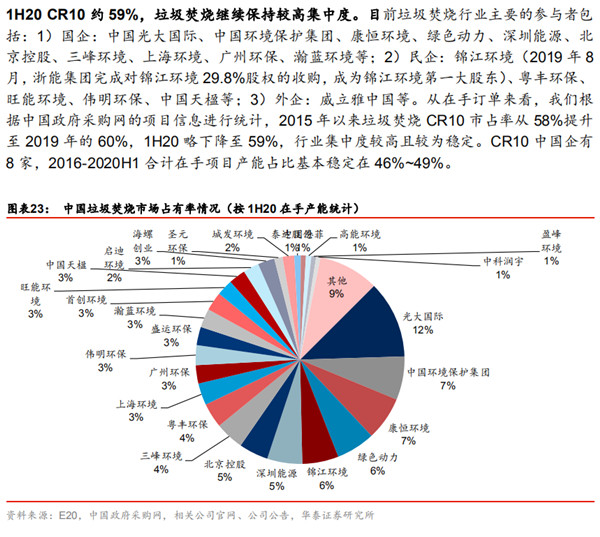

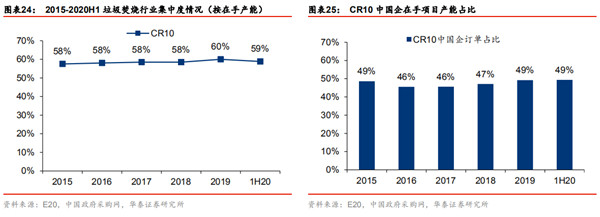

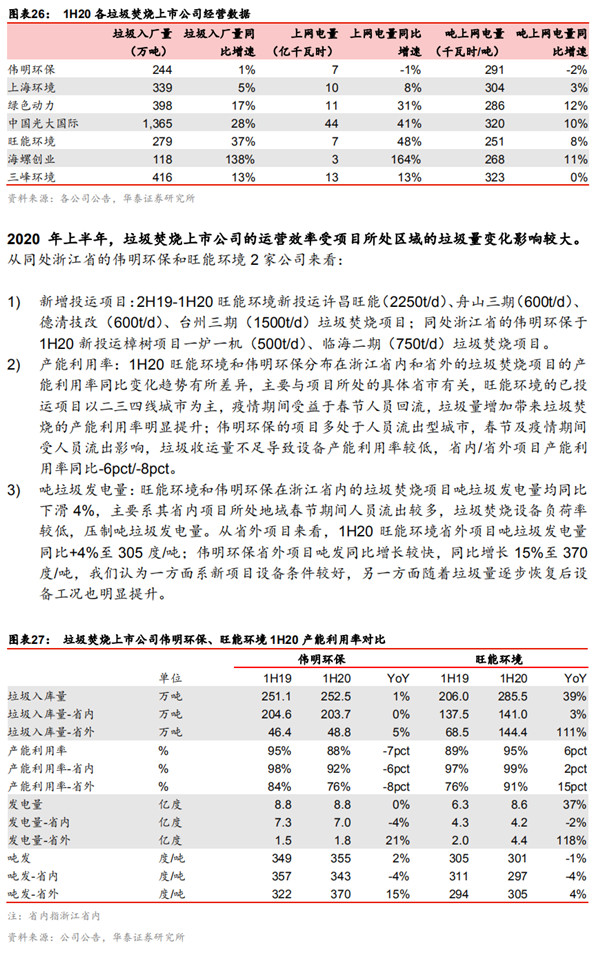

1H20中国光大国际/康恒环境/城发环境中标项目数量居前,分别为5/5/4个。垃圾焚烧行业集中度较高,2015年以来CR10稳定在60%左右。从已投运项目来看,垃圾焚烧运营效率受所处区域的垃圾量变化影响较大,以伟明环保和旺能环境为例,伟明的项目多处于人口流出型城市,疫情期间垃圾收运量不足,影响电厂工况,导致上半年产能利用率同比下降7pct至88%;旺能已投运项目以二三四线城市为主,疫情期间受益于春节人员回流,1H20产能利用率同比+6pct至95%。根据项目进度,我们判断20-22年垃圾焚烧累计投运产能同比增速达39%/31%/21%,高成长可期。

可再生能源补贴清单陆续公布,国补新政出台,继续推荐垃圾焚烧

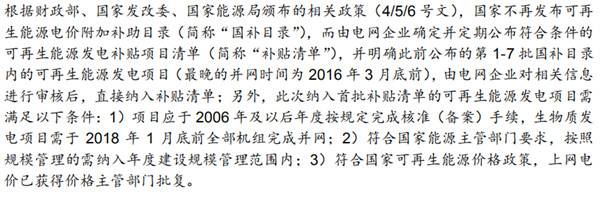

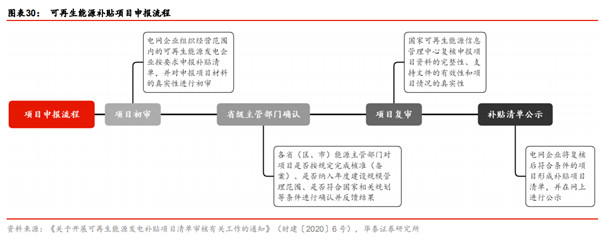

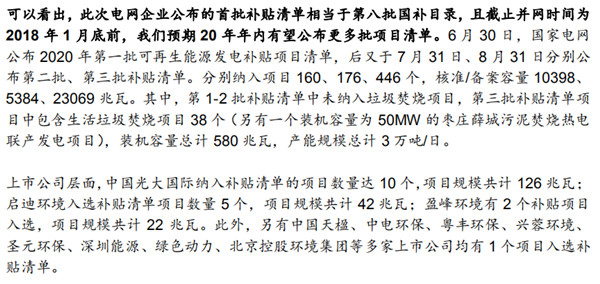

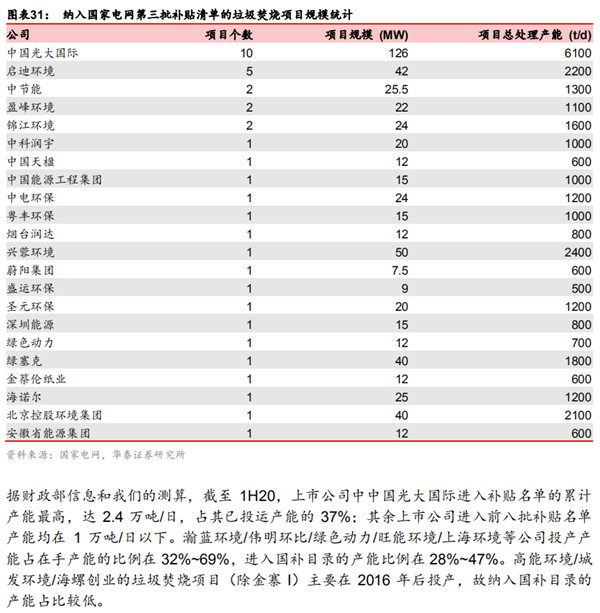

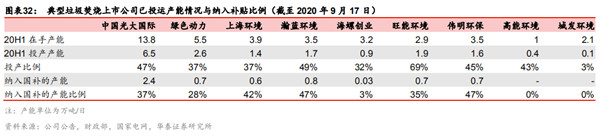

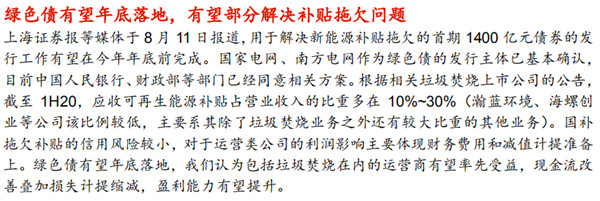

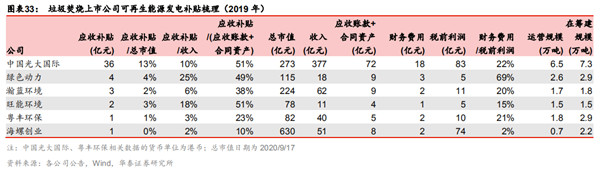

今年以来可再生能源发电补贴政策密集出台,明确坚持以收定补原则,新老划段节点为2020/1/20;20年新增项目补贴额度15亿元,并网时间早者优先纳入;21年后新增项目国补将以竞争方式配置,国补逐年调整并有序退出。国网于6.30-8.31公布三批生物质发电补贴清单(相当于第八批国补目录),其中第1-2批未纳入垃圾焚烧项目,第三批包含生活垃圾焚烧项目38个,产能总计3万吨/日,我们预期20年年内有望公布更多批项目清单。此外,用于解决新能源补贴拖欠的首期1400亿元绿色债发行工作有望在今年年底前完成,有望部分解决拖欠问题,助力运营商盈利能力提升。