一、随着城市化步伐加快,我国城市生活垃圾产量逐年递增

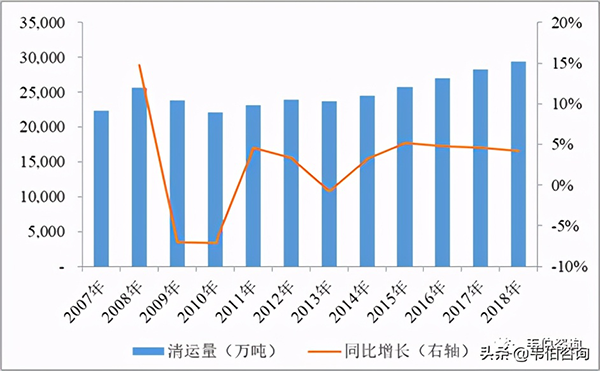

近年来,随着我国城市化进程步伐的加快,城市人口日益增长,城市生活垃圾的产生量也在不断增加。根据住建部公布的《城乡建设统计年鉴》数据显示,2007年至2018年,我国城市(含县城,下同)生活垃圾清运量从22,324万吨增长至29,461万吨,年复合增长率达到2.55%。

图表1:2007-2018年我国城市生活垃圾清运量(万吨)

资料来源:《城乡建设统计年鉴》、韦伯咨询整理

二、生活垃圾无害化处理量逐年增长,垃圾焚烧比例快速提升

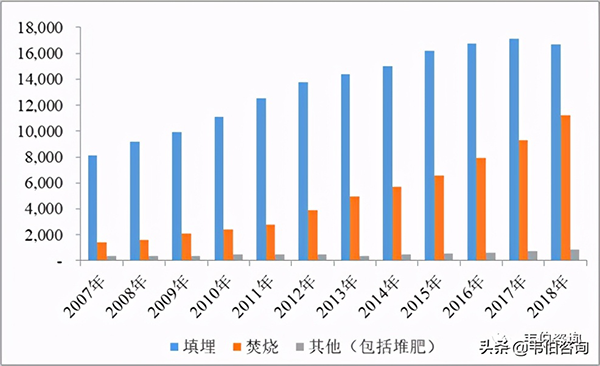

我国城市生活垃圾无害化处理方式主要有三种,即卫生填埋、堆肥和焚烧。这三种主要垃圾处理方式各有优缺点,需要根据土地资源稀缺情况、垃圾处理量、处理要求、经济发展状况、居民偏好等多方面因素来确定。

图表2:2007-2018年我国城市生活垃圾无害化处理量(万吨)

资料来源:《城乡建设统计年鉴》、韦伯咨询整理

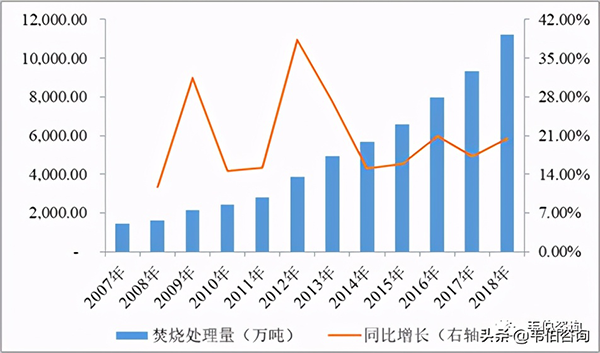

随着城市生活垃圾“减量化、资源化、无害化”处理需求的日益增长,我国垃圾焚烧处理近年来发展迅速。据住房和城乡建设部统计:2007年至2018年,我国城市生活垃圾焚烧厂年实际处理量从1,446万吨增长到11,226万吨,复合增长率达20.48%。

图表3:2007年至2018年我国城市生活垃圾焚烧处理情况

资料来源:《城乡建设统计年鉴》、韦伯咨询整理

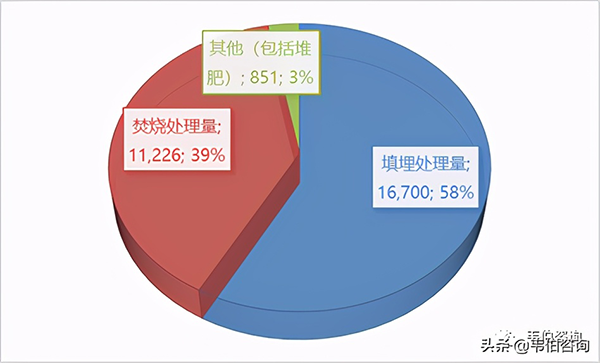

2018年,我国城市生活垃圾无害化处理量达到28,778万吨,其中填埋处理量16,700万吨,焚烧处理量11,226万吨,其他(包括堆肥)处理量851万吨。

目前,我国城市生活垃圾无害化处理中仍以填埋为主,2018年城市生活垃圾无害化处理中填埋处理占比为58%、焚烧处理占比为39%。

图表4:2018年我国城市生活垃圾无害化处理结构(万吨,%)

资料来源:住建部、韦伯咨询整理

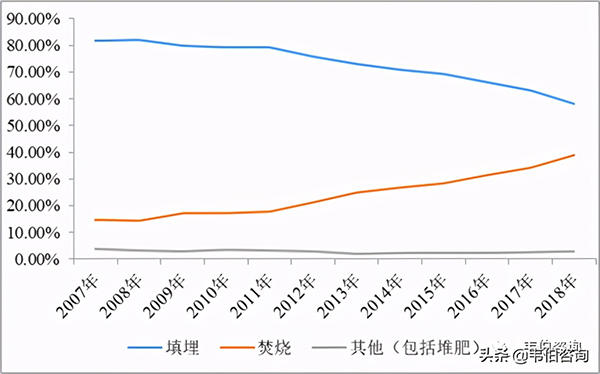

垃圾填埋分解过程中会逐步释放细菌、病毒等有害物质,并容易产生垃圾渗滤液。垃圾渗滤液一旦发生泄露,将对周边环境造成二次污染。同时,垃圾填埋分解缓慢,将长期占用大量的土地资源,而我国“人多地少”的基本国情将长期存在,尤其是城市化进程中城市用地紧张的局面将日益凸显,垃圾填埋场用地受到一定程度的限制。在此背景下,我国城市生活垃圾填埋处理占比已从2007年的81.70%下降到2018年的58.03%。

同时,根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,全国城镇生活垃圾填埋处理规模将从2015年的50.15万吨/日下降到2020年的47.71万吨/日,处理规模占比将从2015年的66%下降到2020年的43%。未来我国城市生活垃圾填埋处理占比仍将持续下降。

图表5:2007年至2018年我国城市生活垃圾无害化处理方式占比变化情况

资料来源:《城乡建设统计年鉴》、韦伯咨询

垃圾焚烧处理相较于卫生填埋、堆肥等无害化处理方式具有处理效率高、减容效果好、资源可回收利用、对环境影响相对较小等优势,在国家政策的大力支持下,将成为垃圾处理行业的主流方式。

三、全球生活垃圾焚烧发电项目约1200个,市场规模达164亿美元

英国商业信息咨询机构Visiongain发布最新报告称,2019年全球垃圾发电市场规模约164亿美元,预计2020至2030年间复合年均增长率为3.3%;到2030年该市场规模将达到226亿美元,其中亚太地区将持续发挥领军作用。

2020年初,国际能源署(IEA)在一份报告中指出,全球在有机废物利用方面只开发了“一小部分”,错失了很多垃圾发电的潜在机会。作为综合废物管理策略的重要组成部分,垃圾发电将在接下来10年迎来更多潜在商机。

全世界共有生活垃圾焚烧厂超过2100座,年焚烧生活垃圾量约2.3亿吨,绝大部分分布于发达国家,其中生活垃圾焚烧发电项目约1200个。

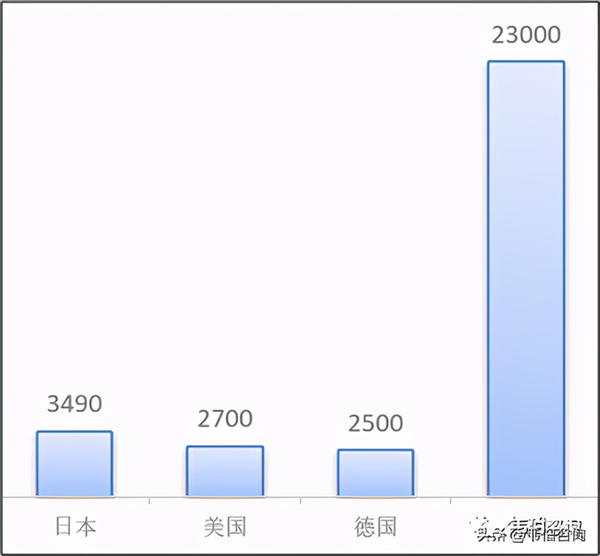

按年处理量分析,2015年欧洲22个国家生活垃圾焚烧处理量约9000万吨,占全球生活垃圾焚烧量的40%,发达国家生活垃圾焚烧量最多的是日本、美国、德国,年焚烧量分别为3490万吨、2700万吨、2500万吨。

图表6:全球主要发达国家垃圾焚烧量(万吨)

资料来源:《中国华能》、韦伯咨询整理

四、国家政策大力支持垃圾发电产业,明确发展目标

早在2006年9月,国家发改委、财政部、国家税务总局就已联合发布《国家鼓励的资源综合利用认定管理办法》,指出:经认定的生产资源综合利用产品或采用资源综合利用工艺和技术的企业,按国家有关规定申请享受税收、运行等优惠政策。

2007年12月,国务院发布的《中华人民共和国企业所得税法实施条例》规定:符合条件的公共垃圾处理所得,自项目取得第一笔生产经营收入所属纳税年度起,第一年至第三年免征企业所得税,第四年至第六年减半征收企业所得税。

2009年12月,财政部、国家税务总局、国家发改委发布《关于公布环境保护节能节水项目企业所得税优惠目录(试行)的通知》(财税[2009]166号),提出:符合相关条件的生活垃圾处理项目可享受企业所得税优惠。

2016年10月,住建部、国家发改委、国土资源部、环保部发布《关于进一步加强城市生活垃圾焚烧处理工作的意见》(建城[2016]227号)要求:将垃圾焚烧处理设施建设作为维护公共安全、推进生态文明建设、提高政府治理能力和加强城市规划建设管理工作的重点。到2020年底,全国设市城市垃圾焚烧处理能力占总处理能力50%以上,全部达到清洁焚烧标准。

2015年6月,财政部、国家税务总局发布《关于印发〈资源综合利用产品和劳务增值税优惠目录〉的通知》(财税[2015]78号),规定:利用垃圾发电产生的电力收入业务享受即征即退100%的税收优惠;从事垃圾处理、污泥处理处置劳务,享受即征即退70%的税收优惠。已享受本通知规定的增值税即征即退政策的纳税人,因违反税收、环境保护的法律法规受到处罚(警告或单次1万元以下罚款除外)的,自处罚决定下达的次月起36个月内,不得享受本通知规定的增值税即征即退政策。

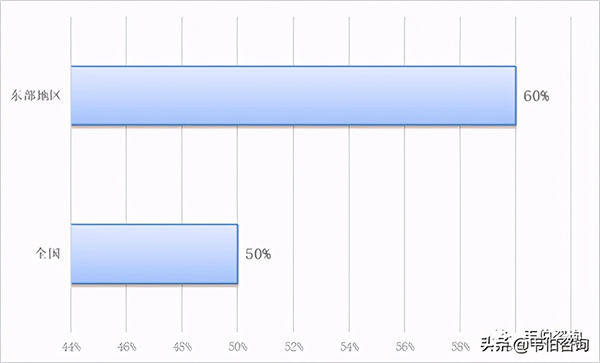

2016年12月,国家发改委、住建部发布《“十三五”全国城镇生活垃圾无害化处理设施建设规划》指出:坚持资源化优先,因地制宜选择安全可靠、先进环保、省地节能、经济适用的处理技术。经济发达地区和土地资源短缺、人口基数大的城市,优先采用焚烧处理技术,减少原生垃圾填埋量。到2020年底,设市城市生活垃圾焚烧处理能力占无害化处理总能力的50%以上,其中东部地区达到60%以上。

图表7:2020年全国设市城市生活垃圾焚烧处理能力占无害化处理能力比例目标(%)

资料来源:发改委、住建部、韦伯咨询整理

2018年6月,国务院发布《关于全面加强生态环境保护坚决打好污染防治攻坚战的意见》,要求:扎实推进净土保卫战。到2020年,实现所有城市和县城生活垃圾处理能力全覆盖。推进垃圾资源化利用,大力发展垃圾焚烧发电。

2018年10月,财政部、国家税务总局、生态环境部发布《关于明确环境保护税应税污染物适用等有关问题的通知》(财税[2018]117号),指出:依法设立的生活垃圾焚烧发电厂、生活垃圾填埋场、生活垃圾堆肥厂,属于生活垃圾集中处理场所,其排放应税污染物不超过国家和地方规定的排放标准的,依法予以免征环境保护税。

五、垃圾焚烧厂数量增长迅速,垃圾发电市场规模超千亿

1、垃圾焚烧厂数量及处理规模增长情况

2020年6月10日,生态环境部副部长赵英民在《第二次全国污染源普查公报》发布会上提到,“十二五”和“十三五”期间(2011-2020年),我国垃圾焚烧厂的数量增加了303%,焚烧处理量增加了577%。

2010年我国在运行焚烧厂104座,城市生活垃圾焚烧处理量约2300万吨/年;到了2019年增长到401座,处理量达1.2亿吨/年。10年间,城市生活垃圾中焚烧处理占比由18.8%上升至51.2%。

截至2020年6月1日,我国在运行的垃圾焚烧厂总计455座,过去5年间垃圾焚烧厂数量的年均复合增长率为15.6%。

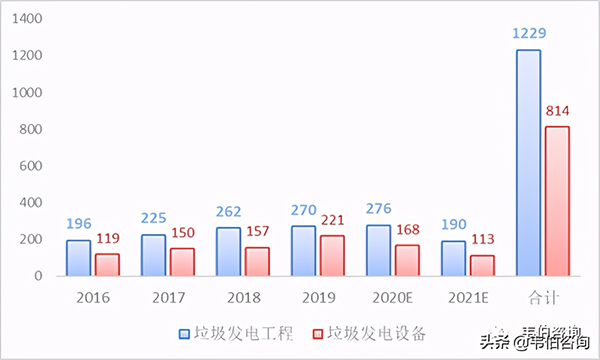

2、垃圾发电工程及设备市场规模及预测

根据对光大国际、海螺创业、上海环境、伟明环保、绿色动力等12家垃圾发电上市公司运营项目投资额的测算,得到2016-2019年垃圾发电项目单位投资成本由54万元/(吨/日)提高至55万元/(吨/日),假设2020年单位投资成本小幅提升至56万元/(吨/日);考虑典型的垃圾发电项目投资结构,工程土建、工程安装、设备以及其他分别占比25%、13%、38%、24%,同时假设垃圾焚烧发电项目建设周期为18个月,T年投运的项目在T-2/T-1/T年的建设期分别为2.5/10/5.5个月,则2016-2021年间垃圾发电总工程及设备市场规模分别达到1229亿元和814亿元。

图表8:2016-2021年中国垃圾焚烧发电工程/设备行业市场规模及预测(亿元)

资料来源:华泰证券、韦伯咨询整理

六、垃圾发电新增项目释放加速,年投资额近700亿

按垃圾发电新中标项目6个月筹备期和18个月建设期计算,2018-2019年的新中标项目将在2019-2020年处于集中建设期。根据韦伯咨询的不完全统计,2018年我国垃圾焚烧发电新中标、签约的项目数量超过100个,新增垃圾处理规模约11.25万吨/日,预计总投资逾600亿。2019年行业新增项目释放继续加速。

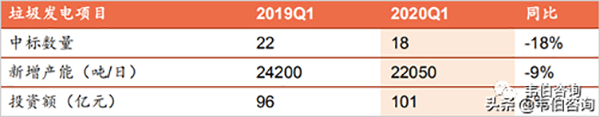

2020年Q1垃圾发电市场中标投资额与2019年同期基本持平,M4同比增长50%。据统计,2020年Q1垃圾发电市场中标数量为18个,对应新增产能2.2万吨(包括远期),对应总投资额101亿元;2019年同期中标数量为22个,对应新增产能2.4万吨(包括远期),对应总投资额96亿元。

图表9:2019年Q1-2020年Q1全国垃圾发电项目中标情况

资料来源:招投标网、韦伯咨询整理

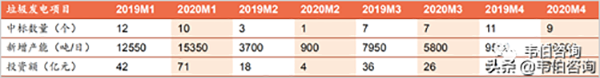

按月度看,2020年M1市场并未受疫情影响,仍然火爆,中标投资额71亿元;2020年M2受疫情影响仅有1个中标项目;2020年M3市场招投标有所恢复,中标投资额26亿元;2020年M4中标投资额恢复至78亿元,较2019年M4同比增长50%,且与2020年M1接近。

图表10:2019-2020年M1-M4垃圾发电中标项目情况对比

资料来源:招投标网、韦伯咨询整理

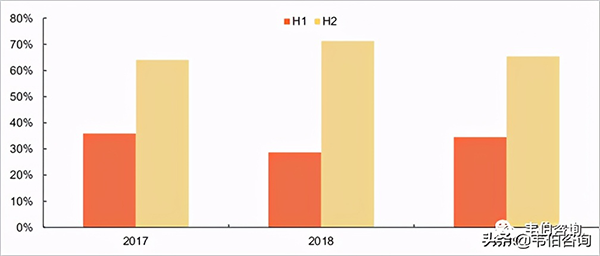

垃圾发电市场项目释放具有一定季节性,通常在下半年集中中标,而上半年中标占比在30-40%。据此前统计,2019年全年垃圾发电市场中标项目约130个,对应新增产能14万吨,投资额近700亿元。若按照上半年占比30-40%的规律,且2020年为垃圾发电十三五考核年,预计全年垃圾发电市场释放量仍然较大。

图表11:2017-2019年垃圾发电项目上下半年中标集中情况

资料来源:招投标网、E20、韦伯咨询整理

七、新增项目价格缓慢提升,行业利润水平总体稳定

垃圾焚烧发电企业的运营收入主要来自于垃圾处置费收入和上网电价收入。其中,上网电价按照全国统一的标杆电价执行,整体较为稳定。因此,垃圾焚烧发电企业的利润水平主要受垃圾处置费价格、垃圾热值及运营效率等因素的影响。

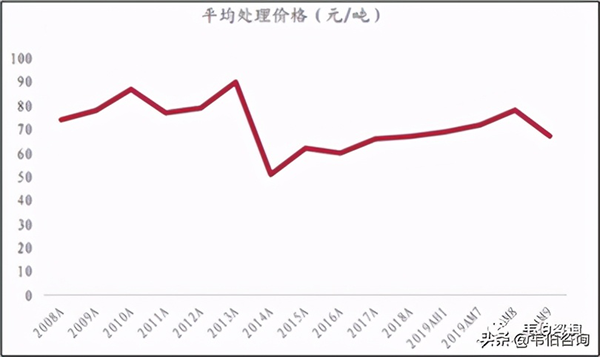

图表12:2008-2019年新增垃圾焚烧发电项目价格变化趋势(元/吨)

资料来源:韦伯咨询整理

2012年至2016年我国新建生活垃圾焚烧处理平均补贴价格呈现一定程度的下降趋势,到2016年平均补贴价格下降至54.85元/吨,2017年开始逐步回升至65.44元/吨。

在污染物达标排放政策日渐趋严的背景下,生活垃圾焚烧设施建设成本(核心设备如焚烧炉排、电控设备、烟气治理、灰渣处理系统等以及土建成本)有提升趋势。而地方政府出于环保监管,以最低价中标的现象有所减少。因此,2019年以来项目月度平均中标价格维持在70—80元/吨,并呈缓慢提升趋势。

垃圾焚烧发电属于国家大力支持的新兴环保产业,行业利润水平总体较为稳定。2017-2019年,行业主要上市公司毛利率变化情况如下:

图表13:2017-2019年垃圾发电主要上市公司毛利率情况及对比

资料来源:公司年报、韦伯咨询

注:绿色动力从2018年年报开始将项目运营业务毛利率调整为披露固废处理业务毛利率,相关披露口径存在一定变化;中国天楹2019年垃圾处理业务毛利率变化主要系2019年1月完成固废管理业务收购所致。

八、各省垃圾发电规划陆续披露,中长期市场前景广阔

截至2020年4月,除湖北、西藏、上海和北京(早期规划量已达100%焚烧率)等省市外,其余各省垃圾焚烧发电中长期规划应均编制完成。根据已公开发布的19个省份的详细规划。

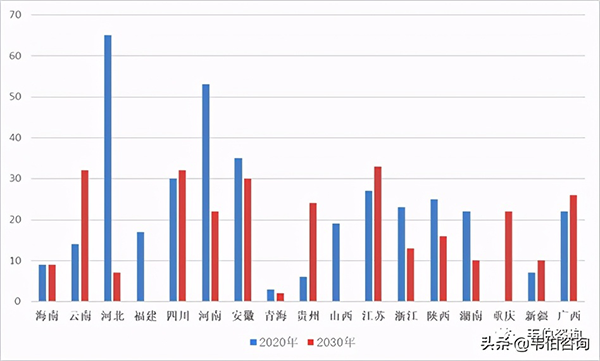

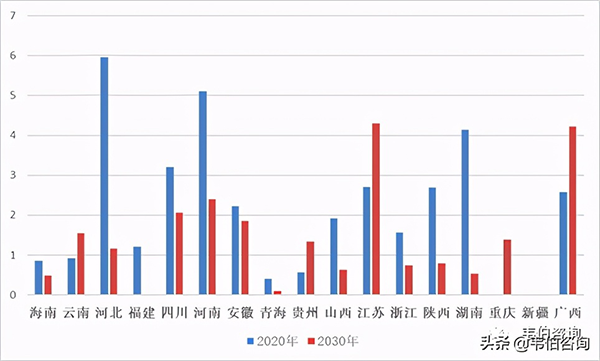

从垃圾焚烧新增处理规模的区域分布来看,中长期规划中河南、河北、四川、广西等中西部地区增量规模较大,河南、河北两省中长期规划处理规模位列全国前二。

以河南为例:到2020年,河南全省范围内计划开工建设垃圾焚烧项目53个,合计处理能力5.1万吨/日,装机容量约100万千瓦,2021-2030年前预计开工建设项目22个,合计处理能力2.4万吨/日,装机容量约50万千瓦,总处理能力占全国已披露规模的12%。预计到2030年,我国有望基本建成垃圾焚烧型社会,实现原生垃圾“零填埋”

图表14:截止2020年底和2030年底各省垃圾焚烧中长期规划新增项目数量(个)

资料来源:各省发改委、韦伯咨询整理

图表15:截止2020年底和2030年底各省垃圾焚烧中长期规划新增项目产能(万吨/日)

资料来源:各省发改委、韦伯咨询整理

各省基本按照该地常住人口和人均垃圾产量预测值进行测算规划,大部分省市到2030年要求焚烧率在60%-100%;w

根据19省数据推算,全国垃圾发电总规划产能约在145万吨/日。当前全国垃圾发电投运产能约50万吨/日,可见投运空间仍有3倍,按照50万元/吨投资额计算,对应新增建设空间4750亿元,对应运营总空间约1200亿元/年;当前已规划产能约90万吨/日,可见市场化竞争空间仍有55万吨/日,对应新增竞争空间2750亿元。

九、垃圾发电市场多强林立,集中度呈现上升趋势

垃圾发电属于大型市政项目,对投资方资金要求较高,但由于其收益稳定、空间较大,仍吸引多方主体投入。

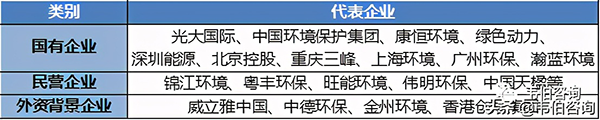

截至2018年底,全国垃圾焚烧发电企业共152家。目前垃圾发电行业的上市企业主要包括如下三类:

一是国有企业,如光大国际、中国环境保护集团、康恒环境、绿色动力、深圳能源、北京控股、重庆三峰、上海环境、广州环保、瀚蓝环境等。

二是民营企业,如锦江环境、粤丰环保、旺能环境、伟明环保、中国天楹等。

三是外资企业(或者具有外资背景),如威立雅中国、中德环保、金州环境、香港创冠集团等等。

图表16:中国垃圾焚烧发电企业主要类型及代表

资料来源:韦伯咨询

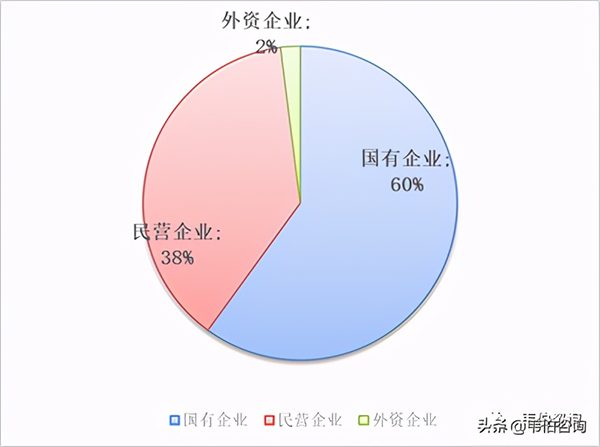

2019年,我国垃圾焚烧项目的市场化比例达到80%左右。按企业类型统计,国企占比约为60%,民企占比约为38%,外企占比约为2%。

图表17:2019年我国垃圾发电主要企业类型占比(%)

资料来源:韦伯咨询整理

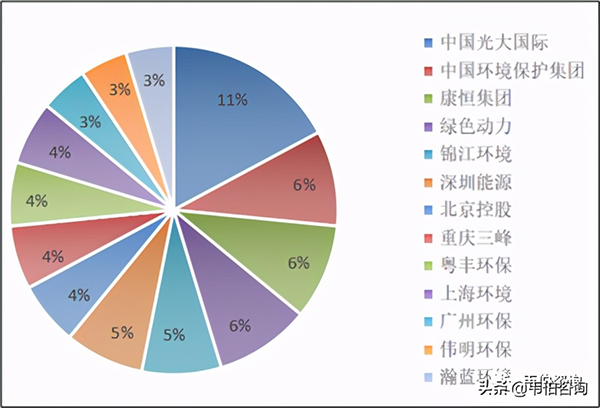

截止2019件底,中国垃圾焚烧市场份额最高的为中国光大国际(约12%),排名前12位的龙头企业市场份额合计达64%。

图表18:2019年中国垃圾焚烧市场占有率情况

资料来源:E20、韦伯咨询整理

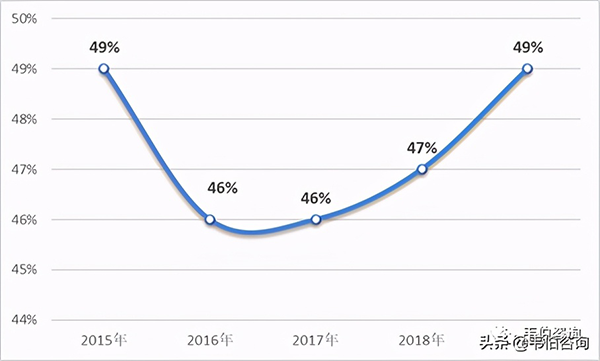

从在手订单来看,根据E20的数据及中国政府采购网的项目信息,2015年以来,垃圾焚烧CR10市占率从58%提升至2019年的60%,行业集中度较高且较为稳定。CR10中国企有8家,其在手项目产能占比基本稳定在46%-49%。

图表19:2015-2019年中国垃圾发电企业CR10市占率变化情况(%)

资料来源:E20、中国政府采购网、韦伯咨询

随着行业不断发展、行业政策不断完善,在投融资能力、技术水平以及运营管理能力、全产业链服务能力等方面具有较强优势的企业,竞争优势越发明显,行业集中度呈现上升趋势。

十、垃圾发电补贴将有序退出,行业发展仍有较大潜力

2020年10月,财政部、国家发展改革委、国家能源局联合印发《关于促进非水可再生能源发电健康发展的若干意见》有关事项的补充通知。《补充通知》明确各类可再生能源发电项目“合理利用小时数”,其中垃圾焚烧发电等生物质项目为82500小时(最长不超过15年)。u

规定国家补贴发放年限,国家补贴有序退坡。本次补充说明主要聚焦于存量项目的中央财政补贴资金额度,提出生物质发电项目,包括农林生物质发电、垃圾焚烧发电和沼气发电项目,全生命周期合理利用小时数为82500小时。全生命周期补贴电量内所发电量,按照上网电价给予补贴,补贴标准=(可再生能源标杆上网电价(含通过招标等竞争方式确定的上网电价)-当地燃煤发电上网基准价)/(1+适用增值税率)。不再纳入国家补贴范围,核发绿证准许参与绿证交易的情况包括:①发电利用小时数超过82500小时的部分;②项目自并网之日起满15年后的部分。

从行业发展的角度来看,《完善生物质发电项目建设运行的实施方案》明确国家补贴部分将有序退出,推动各省(区、市)建立生活垃圾处理收费制度,合理制定垃圾处理收费标准,确保垃圾处理收费政策落实到位,生物质发电项目逐步进入市场化运营阶段。

短期来看,近三年将为垃圾发电项目的密集投产期,推动垃圾焚烧产能的进一步释放;从中长期来看,一方面,生活垃圾处理收费制度将得以建立,垃圾焚烧市场逐步向市场化方向运营,有效降低行业对发电补贴的依赖;各省(市、区)中长期规划中新增项目产能充足,垃圾焚烧行业仍具有较大的市场空间。