联系电话:

0553-8398080

一、 行业需求

在环保监管力度增强,各省均推出省级督查方案背景下,危废处置刚需再次提升,尤其是要求进入规范渠道处置的量增加。但市场情况是,实际产生量远大于统计量(披露16年5347万吨,预计实际8000万吨),低综合利用处置率(83%),低有效利用率(25%),导致整体危废的处置供不应求。

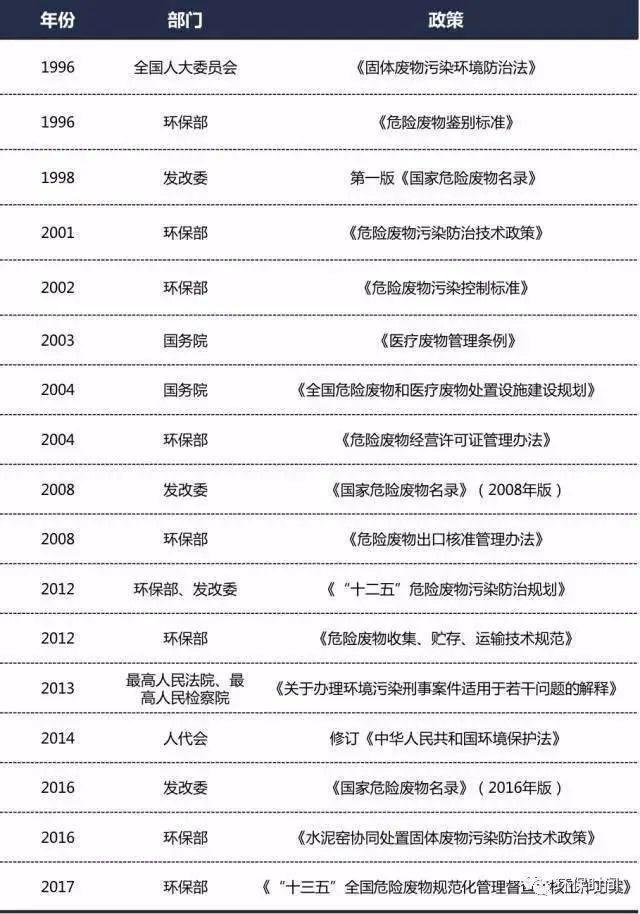

危废政策不断出台,尤其是省级细则落地:

1)2017年环保部出台“十三五”全国危险废物规范化管理督查考核工作方案,各省近期均推出省级危废规范化管理督查方案;

2)《国家危险废物名录》自2016年8月1日起施行;新修订的《固体废物污染环境防治法》取消危险废物省内转移审批手续;

3)2016年最高司法机关就环境污染犯罪出台专门司法解释;

4)2018年起实施《环境保护税法》,危废税额1000元/吨;5)环保部发布《水泥窑协同处置固体废物污染防治技术政策》,支持水泥窑协同处置。

供给端

综合处置率虽达83%,但危废企业实际处理比例仅为25%。

其原因主要是:

1)供需种类不匹配。危废种类繁多,因而每种危废需要不同的处置技术与处置资格,我国90%以上危废处置企业仅能处置5种以下危废种类,供需种类错配的现象较为严重。

2)由于环评及建设期长等因素,有大量拥有牌照却无实际处置能力的危废企业。

危废产量与处理量缺口大,各地处理费用不一。由于国家利好政策的不断支持,危废处理将迎来黄金期。

市场空间

发达国家危废占比5%-10%,假设危废占固废比重为3%,估计危废实际产量近1亿吨,与官方统计差额超过4000万吨。未来三年随着监管不断加强,实际危废产量与官方统计量的差额将不断缩小。我们认为综合处置率将稳步提升,按无害化3500元/吨,2020年市场空间将达到1000亿元。

危废行业盈利能力强,毛利率35%以上,净利率20%;政府客户占比低,现金流好。行业的高壁垒令很多垂涎危废行业的企业望而却步。

1)资质壁垒,危废行业受政府监管,收集、转运、处置都需许可证。

2)资金壁垒,无害化处置的万吨投资在6000-8000万元,且回收周期长一般要3-5年。

3)管理壁垒

4)技术壁垒,危废种类多、处理难度高,其技术是各种工艺的整体组合,需要多年管理经验、技术积累。

二、处理方法

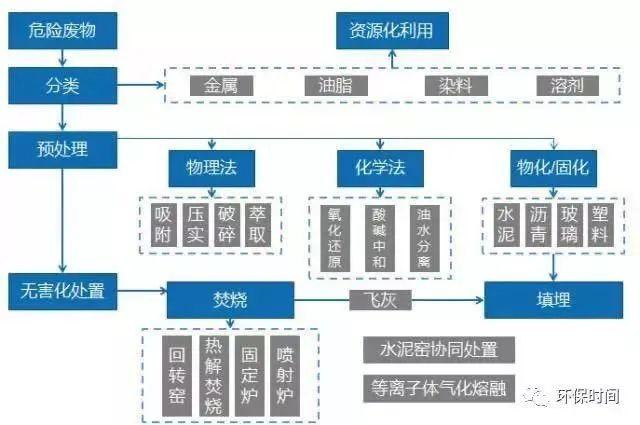

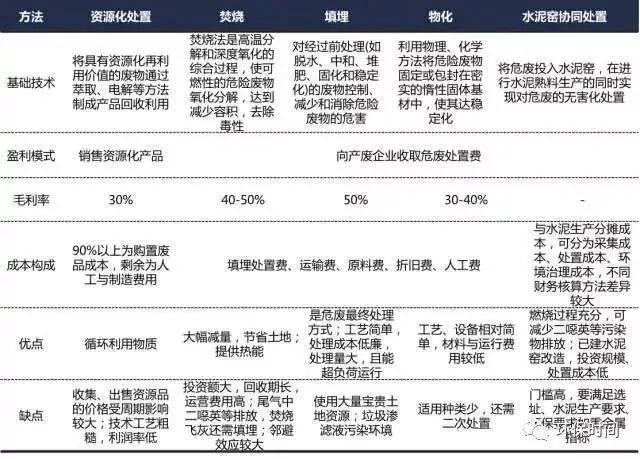

危废基本处理步骤包括分类、预处理、最终处置。金属、油脂、溶剂、染料等由回收利用价值的废物可被资源化利用;预处理包括物理法、化学法,预处理后的危废才能进入焚烧或填埋等最终处置设施中。

我国危废处理方式基本以无害化处理及资源化利用为主。资源化利用的模式为危废资源化企业向上游产废企业收取有利用价值的废物,再提纯生产为资源化产品,收入来自于销售产品,盈利受上游废物价格及下游金属价格影响。

无害化处置是处置企业向产废企业收取费用,主要包括焚烧、填埋、物化,水泥窑协同处置也可列为无害化处置的方法。无害化毛利较高,焚烧毛利可达40%以上,填埋毛利50%以上。水泥窑协同处置与水泥生产共摊成本,边际成本较低。

危废处理基本技术路线

危废处理方法主要有资源化、无害化两类

三、行业格局

行业格局:“小、散、乱”

目前危废行业呈现“散、小、弱”特征。随着监管趋严,标准提高,小企业会被淘汰或被收购;且未来资质审批更严,实力弱的小企业将更难获得资质,国企。

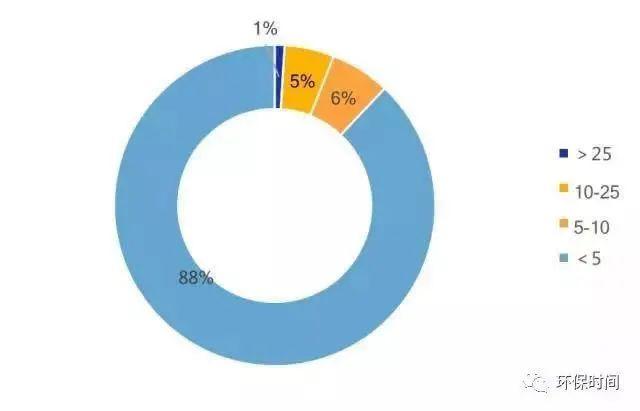

散:危废行业市场集中度极低,行业前十企业处理资质占比仅为6%,其原因为:

1)危废处理半径短,跨省转移需审批,区域性极强

2)地方保护主义较强,跨区域拓展较难

3)标准尚低,对技术与管理上的要求还不高

弱:大部分工业危废处理企业技术、资金较弱,处理资质比较单一,这也是危废企业实际处理比例较低的一大原因。

据统计,全国1500多家具有危废处理资质的企业的处理类别和能力中,90%的企业经许可处置的危险废物种类都小于10种,而能处理25种以上危废品类的企业仅占1%。

从处理量上来看,处理能力低于50吨/日的企业超八成,处理能力达到1000吨/日的企业仅占0.3%。

危废处理量低于50吨的企业超八成

危废标的评价四维度体系:区域、资源、技术、管理

危废行业景气度高,A股公司纷纷跨界并购切入危废领域。未来市场还将涌现更多并购案例。我们构建了区域、资源、技术、财务的四维度体系来评估并购标的的质量及其对上市公司的影响。

经济发达、供给缺口大:上海、山东、江苏、浙江、安徽、福建、湖南、广东、重庆

经济发达、发展较成熟:北京、天津

经济不发达、供给缺口大:河北、山西、内蒙、吉林、黑龙江、江西、河南、湖北、广西、四川、贵州、云南、新疆、青海

经济不发达、供给缺口小:辽宁、海南、陕西、甘肃、宁夏、西藏

资源包括了危废处置终端资源、危废收储运输、危废核准处置种类。

1)拥有资源的企业在特定区域内拥有稳定的客户关系,集中处置是趋势,企业拥有收集、运输、最终处置的一站式服务能力非常重要;

2)资质量与核准处置种类限定了企业的规模,且政府对许可证新颁发与展期的要求越来越严格,资质量小的企业会越来越不容易得到审批。