联系电话:

0553-8398080

行业并购增加,集中度提升,国企背景的固废行业龙头受益。

目前危废市场集中度极低,CR10 仅为 6%(资质),在新一轮环保督查及环保税下,处置标准及要求提高,叠加未来资质审批更严,因而小喇叭判断实力弱的小企业将更难获得资质。统计显示单企业处理规模由 2014 年 2.2 万吨/年增加至 16 年 3.0 万吨/年,印证获批企业规模增大的趋势。另外考虑到危废壁垒高,投产时间长(3~5 年),因而并购整合将是企业布局的快速路径。统计来看年初至今,上市公司层面的并购近二十起,交易金额约 50 亿元,其中“后起之秀”、“跨界之者”居多。构建区域、资源、技术、管理四个维度判别危废并购标的质地的体系,同时得出结论认为搭载国企背景、技术优势、资金实力强的龙头可实现区域与业务的扩张。

2技术趋势

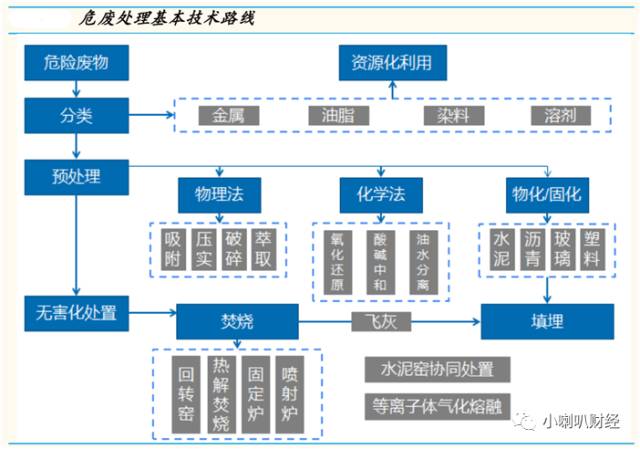

无害化占比提高,焚烧项目加速 ; 水泥窑协同处置为新兴补充。

大量未纳入官方统计的均为无回收价值的危废,之后随着监管加强,企业偷排减少,无害化处置需求将提升,近年来焚烧价格的不断走高也印证这一逻辑。目前无害化占比 36%, 2020 年将达到 38%以上,无害化的主要增量来自于新的焚烧项目投产,而水泥窑协同处置将成为重要补充。水泥窑协同处置的优势在于审批到投产仅需 2 年,且可观的处置费利润,较好的协同效应让水泥企业有动力进行改造。

3模式变化

厂内、园内处置专业化,危废企业提供减量化、EPC 咨询等服务。

目前每年超过 50%的危废由产生单位自行解决,但还未纳入监管范畴,管理要求严格程度差别很大,易造成环境隐患。未来随着监管要求提高,厂内处置存走向专业化;中长期看,固废集中处理成本低、污染容易控制,工业企业“退城入园”是趋势。危废企业将往工业前端靠拢,为厂内处置设施提供 EPC 咨询服务,或直接介入工业企业运营,定制专业技术服务帮助企业“危废减量化”生产。